Le calcul des frais réels peut être une opération complexe, mais souvent avantageuse. Cet article est là pour vous aider dans cette démarche.

Sommaire

Qu'est-ce que la déclaration des frais réels ?

Définition et principe de fonctionnement

Les frais réels, également désignés sous l’appellation de « frais professionnels », englobent les dépenses engagées par le contribuable dans l’exercice de son activité professionnelle. Il convient de noter que ces frais réels peuvent bénéficier d’une déductibilité partielle ou totale de vos revenus.

Différence entre frais réels et abattement

Chaque année lors de votre déclaration d’impôt sur le revenu, il est crucial de calculer vos dépenses professionnelles, telles que les frais de transport et de repas. En tant que salarié, une déduction forfaitaire de 10% est systématiquement appliquée à vos revenus.

Cependant, si vous estimez que vos dépenses excèdent ce pourcentage, vous avez la possibilité d’opter pour la déduction de vos frais réels. Cette option requiert néanmoins le calcul précis de vos frais, ainsi que la justification de leur montant dans votre déclaration de revenus.

Calcul frais réels et déclarations

Parmi les dépenses admissibles en tant que frais réels, on trouve notamment les frais de repas occasionnés lorsque votre activité requiert des repas en dehors de votre domicile, les dépenses liées au télétravail, les frais de déplacement professionnel, les frais de formation professionnelle, les frais de logement,…

Frais de déplacement

Les frais engagés pour votre trajet domicile – travail sont déductibles dans la limite de 40km (soit 80 km aller-retour).

Le plus simple dans un premier temps est d’utiliser le simulateur officiel du gouvernement : https://www.impots.gouv.fr/simulateur-bareme-kilometrique

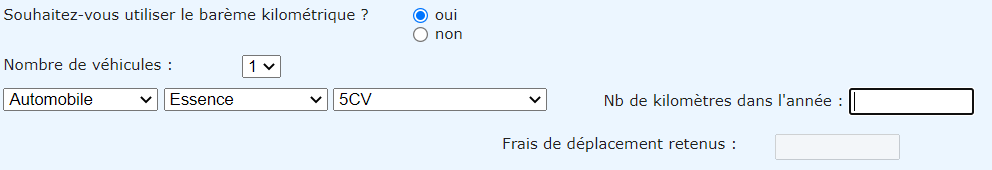

L’administration fiscale va vous demander quelques informations concernant vos véhicules (rien de compliquer). Ensuite c’est à vous de renseigner le nombre de kilomètres parcourus dans l’année (seulement ceux lié à votre activité).

La seule difficulté est de connaître le nombre de trajets domicile – travail effectué dans l’année…

Pour cela, j’ai trois solutions pour vous :

- N°1 : Vous avez une très bonne mémoire (peu probable).

- N°2 : Votre employeur vous communique le nombre de jours travaillé dans l’année (plutôt pratique).

- N°3 : Vous utilisez Google Maps : https://www.google.com/maps/timeline (c’est chronophage mais ça fonctionne).

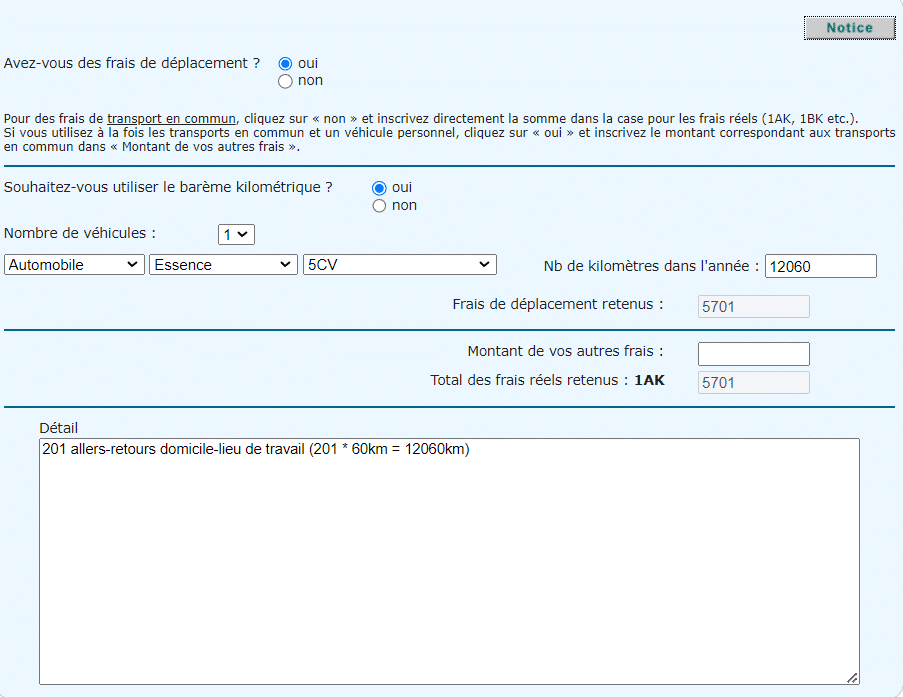

Ensuite vous devez détailler votre calcul dans l’espace prévu à cet effet. Voici un exemple de déclaration (avec un déménagement).

Domicile 1 : 153 aller retour domicile – travail (153*30km=4590km)

Déménagement le 29/09/2023.

Domicile 2 : 53 aller retour domicile – travail (53*60km=3180km)

Total = 4590km + 3180km = 7770km

Le calcul des frais réels lié transport est le plus courant et souvent celui qui apporte le plus de déduction. Soyez donc le plus rigoureux possible sur ce point.

Frais de repas

Un forfait est disponible pour couvrir les frais de repas engagés par le contribuable dans le cadre de son activité professionnelle.

Ce dispositif peut être utilisé lorsque le contribuable se trouve dans l’incapacité de prendre ses repas chez lui en raison de ses horaires de travail ou de la distance entre son domicile et son lieu de travail. Ce forfait représente le montant estimé d’un repas pris à domicile.

Il faut distinguer 2 possibilités :

Première option : Le salarié ne dispose pas d’un mode de restauration collective sur son lieu de travail ou à proximité.

Le montant pouvant être déduit correspond à la différence entre le coût du repas réglé et la valeur du repas pris à domicile. En cas de manque de justificatifs, les frais peuvent être estimés au tarif fixé pour un repas pris chez soi.

Deuxième option : Le salarié dispose d’un mode de restauration collective sur son lieu de travail ou à proximité. Le montant déductible est égal à la différence entre le prix du repas payé sur son lieu de travail et la valeur du repas pris à domicile.

Le montant du repas pris à domicile est défini par l’administration. Il s’élève à 5,20 € pour 2023 et 5,35 € en 2024.

Voici un exemple de calcul de frais réel lié au repas :

Un salarié qui ne dispose pas d’une cantine sur son lieu de travail où à proximité a pris un repas dans un restaurant pour un montant de 15 € TTC en 2023.

S’il conserve sa facture, il pourra déduire de ses frais réels, la somme de 9,80 € (15 – 5,20). Dans le cas contraire, il pourra déduire la somme de 5,20 €.

S’il dispose d’une cantine d’entreprise avec un repas lui coûtant 7 €, il ne pourra dans ce cas déduire que 1,80 € (7 – 5,20).

Frais de logement (double résidence)

Frais de formation

Autres frais professionnels

Qui peut déclarer les frais réels ?

Collecte des justificatifs

Calcul frais réels ou abattement de 10% ?

Conséquences fiscales de l'option pour les frais réels

Opter pour les frais réels implique de déclarer les allocations et remboursements perçus pour ces dépenses, qui doivent alors être ajoutées au montant des salaires imposables.

De plus, si vous choisissez les frais réels, les cotisations versées aux organisations syndicales peuvent être déduites en tant que frais réels. Cependant, cela signifie que vous ne pouvez pas bénéficier du crédit d’impôt prévu pour ces mêmes cotisations.

Comment déclarer les frais réels ?

Modalités de déclaration

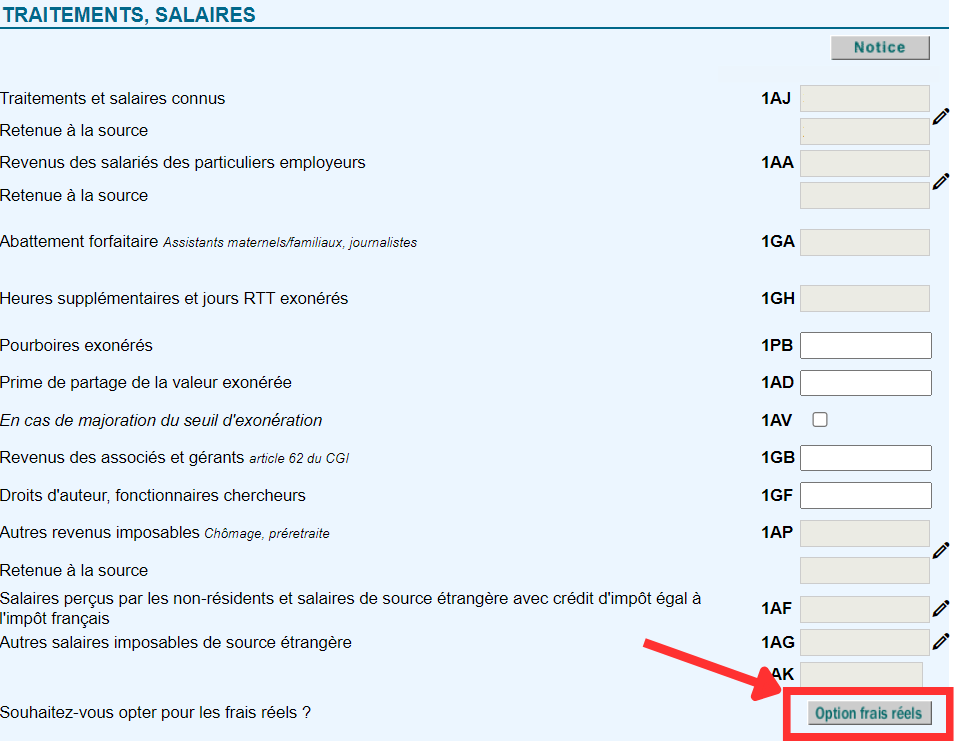

Vous trouverez le bouton « Option frais réels » à l’étape 3 de votre déclaration de revenus en ligne, après avoir coché la case « TRAITEMENTS, SALAIRES » et cliqué sur «suivant».

Délais et procédures à respecter

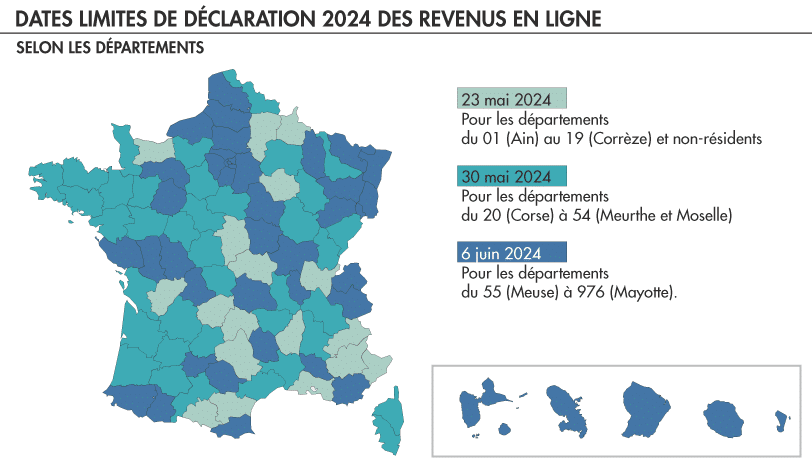

Il n’y a pas de délai spécifique lié à la déclaration des frais réels. Ce sont donc les dates limite de déclaration des revenus qui sont à prendre en compte.

Vous souhaitez réduire vos impôts ?

Le PER de chez Linxea est surement le meilleur produit d’épargne pour défiscaliser !

✔️ 0% de frais d’entrée, d’arbitrage et de versement

✔️ +700 supports sur lesquels investir (ETF, private equity, actions, SCPI…)

✔️ Gestion libre et/ou gestion pilotée

Linxea propose des produits adaptés

Linxea propose des produits adaptés structurés est vraiment intéressant par rapport aux concurrents du marché. je suis reconnaissant, car ce sont mes produits préférés garantissant, un épanouissement patrimonial à fortes possibilités sur le long terme. Je recommande fortement et j’en suis très satisfait.

Courtier en ligne renommé

Courtier en ligne renommé, établi depuis plus de 20 ans, proposant aux épargnants des contrats notamment d’assurance vie aux meilleures conditions et de compagnies très solides.

Avis issu du site « Truspilot » (note moyenne de 4,3/5)