Dernière mise à jour le 12 janvier 2025 par Le Magicien des Impôts

Impôts crypto : Depuis 2019, la fiscalité des crypto-monnaies a été clairement établie, mettant fin à certaines incertitudes initiales. Cet article vise notamment à vous présenter les modalités de calcul et déclaration de plus value en crypto.

Sommaire

Impôts crypto : Quelle fiscalité en france ?

Principe de base et obligations

Dans la grande majorité des cas, le montant total des plus-values réalisées sera assujetti au prélèvement forfaitaire unique (PFU), également connu sous le nom de flat tax de 30%. Cette flat tax de 30% se compose d’un taux de 12,8% pour l’impôt sur le revenu et de 17,2% pour les prélèvements sociaux.

Il y a néanmoins pas d’impôt à payer si les sommes sont inférieures à 305€ par an.

Vous êtes également dans l’obligation de déclarer toutes les plateformes d’échange crypto qui ne sont pas basés en France (donc quasiment toutes😉).

Il faut remplir un formulaire 3916-bis par plateforme lors de votre déclaration de revenus.

Investisseur particulier ou professionnel ?

Quelles transactions sont imposables ?

Voici les transactions génératrices d’une imposition :

- L’échange de crypto contre une monnaie fiat ; par exemple, la conversion de vos cryptomonnaies en euros.

- L’achat d’un bien ou d’un service en utilisant des cryptos ; par exemple, le paiement avec une carte bancaire crypto.

Autrement dit, dès que les actifs sortent de l’univers crypto, la transaction devient imposable. Vous devez donc la déclarer et, le cas échéant, payer l’impôt sur la plus-value.

Si vous utilisez une carte bancaire crypto, il est important de prendre en compte vos transactions.

Toutes les autres transactions sont exonérées. Par exemple, échanger des bitcoins contre des USDC n’entraîne pas d’imposition pour les particuliers (ce qui n’est pas le cas pour une entreprise).

Quelle fiscalité pour les NFT, les Airdrop, le Staking, … ?

De manière générale, il existe un flou juridique à ce niveau-là. Dans le doute, la solution la plus sûre à mon sens est d’assimiler tout gain à une plus-value.

Des articles spécifiques à chaque situation sont en cours de rédaction.

Comment calculer sa plus value ?

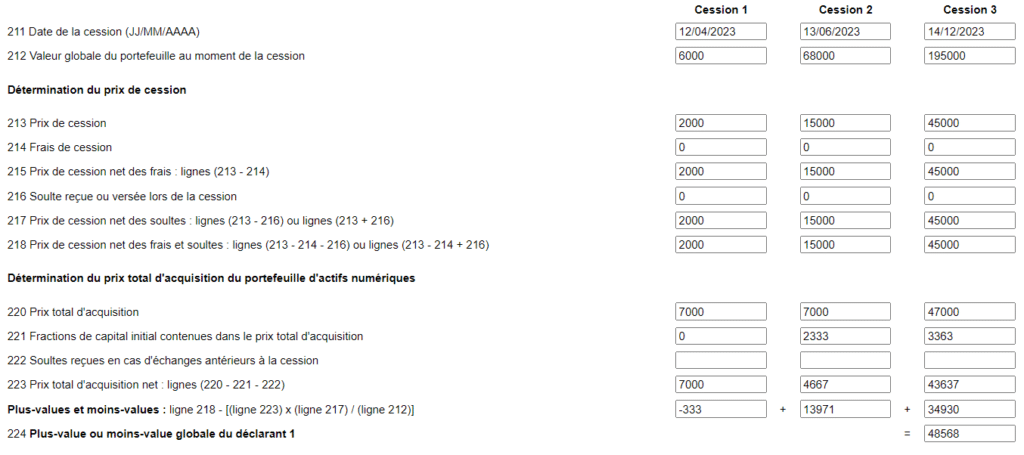

Chaque plus-value, pour chaque cession, est calculée par rapport à la valeur totale de votre portefeuille. L’idée est d’imposer une fraction de votre plus-value globale en cryptomonnaies.

La méthode de calcul

La méthode de calcul peut paraître très complexe (elle l’est un petit peu), mais en réalité elle reste relativement simple lors de la première cession imposable. Cela dit dès la deuxième cession, ça se complique clairement, l’utilisation d’un outil devient alors indispensable.

Voici la formule de calcul :

Plus value = Prix de cession – (prix d’acquisition x [prix de cession / valeur globale du portefeuille]).

Facile non ? 😅

Voici donc les informations nécessaires à chaque transaction imposable :

Prix de cession = Montant de la vente imposable

Prix d’acquisition (cash in) = Montant total investi en actif numérique

Valeur globale du portefeuille = Somme de tous vos actifs numériques au moment de la vente

Exemple de calcul

Janvier 2020 : Michel achète 1 BTC pour 10k€

Janvier 2023 : Michel revend 0,5 BTC pour 20k€ (1 BTC = 40k€)

Plus value = Prix de cession (20k€) – (Prix d’acquisition (10k€) x [Prix de cession (20k€) / Valeur globale du portefeuille (40k€)])

Plus value = 20 000 – (10 000 x [20 000 / 40 000]) = 15 000€

Impôt à payer = 15 000€ x 30% (flat tax) = 4500€

En l’état le calcul est relativement simple. Le problème est que pour les prochaines cessions imposables il va falloir recalculer le « prix d’acquisition » (souvent appeler cash in).

Cela semble logique, vous ne pouvez pas réutiliser votre montant total investi à chaque cession, cela n’aurait aucun sens.

Futur Cash in = Cash in x (Prix de cession / Valeur globale du portefeuille)

Futur Cash in = 10 000 x (20 000 / 40 000) = 5000€

Et voilà, il faudra donc utiliser 5000€ comme valeur de « Prix d’acquisition » (cash in) pour les futures cessions imposables.

Note : La valeur globale du portefeuille inclut tous les actifs numériques détenus par le foyer fiscal.

Outil de calcul des plus values

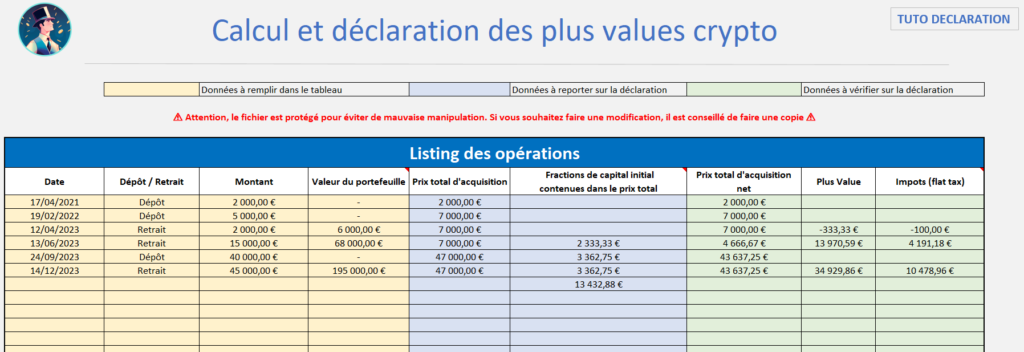

Pour la première cession imposable, le calcul est faisable soi-même. Par contre, dès la deuxième, ça devient un véritable casse tête… C’est pourquoi j’ai créé un fichier Excel pour faire tous ces calculs automatiquement ! 😀

Concrètement, vous n’avez qu’à remplir les dépôts et retraits (cession imposable) dans l’ordre chronologique + la valeur de votre portefeuille à chaque retrait et c’est bon ! Tout le reste se calcule automatiquement.

Vous n’aurez plus qu’à reporter les différentes données dans votre déclaration, le tout sans prise de tête !

🚀Je récupère l'outilComment optimiser ses impôts crypto ?

Il existe différentes méthodes pour optimiser votre imposition en crypto. Il est primordial d’avoir connaissance de celle-ci (surtout la deuxième) afin de ne pas payer des impôts inutiles !

Barème progressif ou flat tax ?

Depuis le 1er janvier 2023 il est possible d’opter pour le barème progressif d’impôt sur le revenu au lieu de la Flat Tax. Cela peut représenter un avantage majeur dans certains cas.

Concrètement si votre tranche marginale d’imposition (TMI) est de 11% ou moins, cette situation devient intéressante pour vous. Cela peut vous permettre de ne payer que 11% (ou 0%) d’impôt sur le revenu sur votre plus value contrairement au 12,8% qui sont inclus dans la Flat Tax.

⚠️ Les prélèvements sociaux de 17,2% seront toujours à payer (peu importe votre TMI).

Utiliser les stablecoins

En France, les échanges entre cryptos (stablecoins compris) ne constituent pas une cession imposable ! Il s’agit là d’une chance extraordinaire, cela vous permet de sécuriser vos profits sans passer par la case impôts.

Attention toute de même la réglementation peut être amenée à évoluer sur ce sujet, la France étant le seul pays à faire cette différenciation…

Les frais de transactions

Il vous est possible de déduire les frais de transactions lors de chaque cession imposable. Vous verrez plus tard dans cet article, il y a des cases spécifiques à remplir pour déclarer ces frais de transactions.

Cela peut sembler insignifiant, mais avec un peu de rigueur et une fois cumulé, les sommes peuvent être intéressantes !

Comment déclarer ses plus values ?

Modalités de déclaration

Une fois qu’on a fait le calcul des plus-values, il faut déclarer ces gains. Cette étape est souvent la plus redoutée et croyez moi c’est justifié…

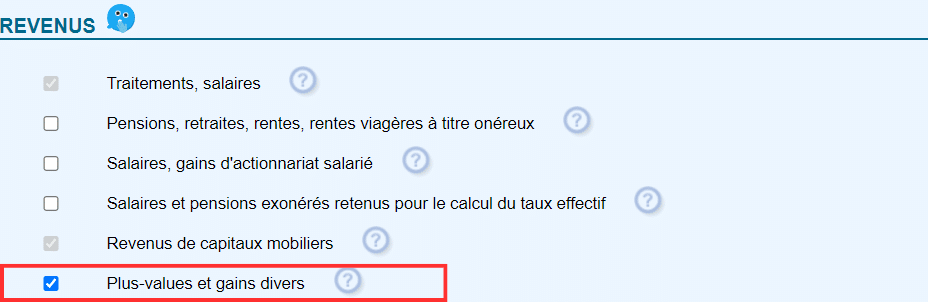

Étape n°1 : Cocher la case » Plus-values et gains divers » depuis la section « Revenus »

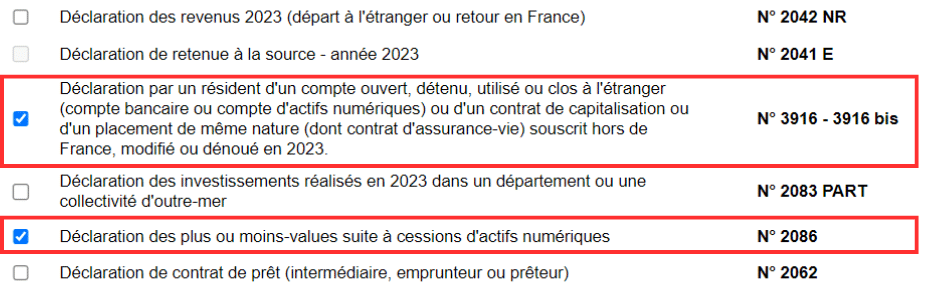

Étape n°2 : Sélectionner les annexes n°3916 et 2086

Note : Ne vous embêtez pas à remplir le formulaire 2042-C (« Plus value et gains divers »), celui-ci sera rempli automatiquement à partir du formulaire 2086.

Étape n°3 : Renseigner le nombre de cession imposable faîtes dans l’année.

Étape n°4 : Renseigner le formulaire 2086

Étape n°5 : Vérifier que la plus value totale a bien était reporté dans le formulaire 2042-C (case 3AN ou 3BN).

Étape n°6 : Remplir un formulaire 2086 par comptes ouverts, détenus ou clôturé à l’étranger (articles dédiés en cours de rédaction).

L'outil indispensable pour ses impôts crypto

Remplir le formulaire 2086, on ne va pas se mentir c’est une vraie galère… Si tu veux te simplifier la vie, tu peux prendre mon fichier Excel (compatible Google Sheet).

Avec ce fichier tu pourras remplir ta déclaration sans problème mais aussi faire des SIMULATIONS !

Plus de mauvaise surprise 😀

Tu ne sais pas combien d’impôts tu devras payer si tu vends tes cryptos ? Pas de problème, tu renseignes le tableau avec le montant de la vente souhaitée et tu connaîtras tout de suite la somme à payer !

🚀 Je récupère l'outil➡️ Retrouvez les meilleures offres de mes partenaires.

➡️ Découvrez les outils indispensables pour gérer votre fiscalité.

➡️ Suivez moi sur X pour des astuces fiscales au quotidien.